配资天眼交易模式操作难不难?涉及到股票配资投资,难免是会存在风险的,但这种风险有外在因素的同时,也要内在因素,也就是说有些风险是可控的,比如持仓模式可以选择风险最小的,也或者选择小额股票配资交易模式,减少交易风险。

“十一黄金周”将至,“假期理财”话题再次升温。

沙特、印度和其他发展中国家近期已纷纷开始探索以非美元货币进行配资天眼,能源交易,俄罗斯则为其化石燃料出口建立起了一套卢布结算机制。然而就在这时,今年以来备受追捧的同业存单基金,却赶在节前密集实施限购。甚至,嘉实、南方、景顺长城、创金合信等公募旗下产品直接停掉了申购。

业内分析认为,在国内无风险利率中枢持续下行背景下,同业存单基金成为承接货币基金外溢的重要品种。未来长时期内,同业存单需求量的增长速度需关注监管部门对于同业存单基金的审批节奏。但总体来看,同业存单的需求量或会不断增加。

嘉实、南方等公募卡点限购

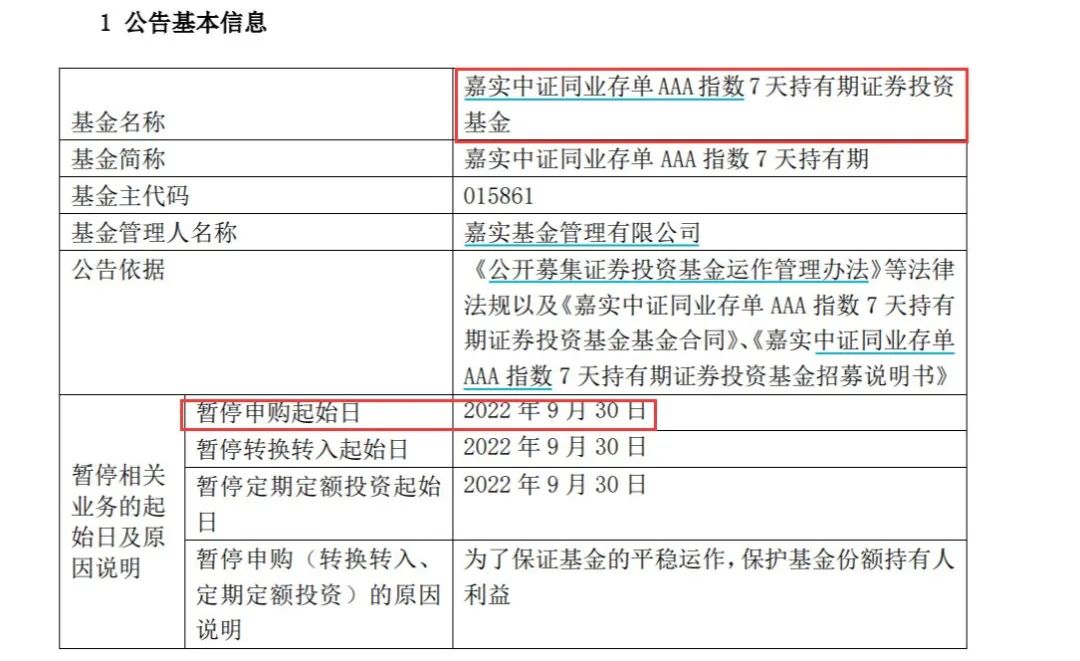

根据嘉实同业存单基金公告,为保证基金平稳运作,保护基金份额持有人利益,9月30日起该基金暂停申购业务,10月10日起恢复日常申购后,仍保留单一投资者单日申购金额不超过1000万元这一限制。

与嘉实基金9月30日才实施该规定相比,中金基金、景顺长城基金、招商基金、鹏华基金、南方基金、创金合信基金等公募早已“抢先一步”。

Wind数据显示,截至9月30日,全市场同业存单基金数量已达到了34只,其中有28只成立于2022年。其中,于9月14日成立的浦银安盛同业存单基金和永赢同业存单基金,首募规模分别达到了693亿元和474亿元。包括这两只“新兵”在内,市场上同业存单基金的总规模目前已超过了2200亿元。

同业存单发行量激增

所谓同业存单,是由银行业存款类金融机构法人在全国银行间市场发行的,期限在1年以内的可转让记账式定期存款凭证。比如,上述同业存单基金所跟踪的多是中证同业存单AAA指数,该指数取在银行间市场上市的主体评级为AAA、发行期限1年及以下、上市时间7天及以上的同业存单,用以反映信用评级为AAA的同业存单的整体表现。

博时基金固定收益投资二部总经理兼投资总监魏桢指出,同业存单基金作为低风险理财工具,主要目的是给零售客户提供低波动的投资选择,也是实现普惠金融的重要一环。Wind数据显示,截至9月30日,上述34只同业存单基金均实现了正收益,其中鹏华同业存单基金回报率超过了2%,富国同业存单基金、南方同业存单基金等产品年内回报率也均在1%以上。

在净融资规模增长的同业存单发行利率也有所上升。Wind数据显示,8月以来,1年期股份制银行同业存单发行利率最低一度降至85%,随后在2%上下震荡运行。其中在9月26日,1年期股份制银行同业存单发行利率上行至03%,创下8月2日以来新高。

未来需求或会不断增加

针对同业存单发行量激增现象,光大证券金融业首席分析师王一峰认为,近期信贷投放改善后,存贷比出现变化,会刺激大型银行加大同业存单发行量。此外,增发同业存单或将降低银行的负债成本。当前1年期MLF操作利率为75%,远高于同期限同业存单利率。王一峰表示,目前业内预期后续MLF或继续缩量续做,银行可能通过增发同业存单的方式替换掉高成本MLF,进而起到降低负债成本的效果。

未来长时期内,德邦证券研究所固定收益首席分析师徐亮表示,同业存单需求量的增长速度需关注监管部门对于同业存单基金的审批节奏。但总体来看,同业存单的需求量或会不断增加。

在魏桢看来,伴随着国内无风险利率中枢的持续下行,现金类理财市场的收益率近两年也在持续下行,在理财打破刚兑全面净值型转化后,市场中一直缺少收益相对较高、波动和回撤较低的货币增强型产品。同业存单基金有着收益相对较高、波动很低同时流动性好的特点,成为承接货币基金外溢的重要品种。

实际上,今年6月以来,监管层对同业存单基金在销售过程中的宣传推介口径进行了多项规范,要求不得使用“类货币”“货币替代”等暗示产品等同于现金管理类产品的表述。

中信证券则在研报中指出,同业存单等同业融资工具原本服务于同业机构之间的资金调配,其利率理论上应该由同业市场进行定价,如果大量个人投资者通过基金持有后,一方面,机构为了维持规模可能被迫采取偏向短期的投资策略;另一方面,一旦市场出现不利变化,散户大量集中赎回,加大市场的共振效应与脆弱性,会进一步加剧基金乃至同业存单市场的流动性风险。

配资天眼的规模相比于大额配资公司规模要小些,但专业的小额配资公司也是可以操作大额配资交易的,配资用户不管选用哪种配资模式,都可以根据自身的情况来选择相应的模式。操作的同时,也要注意配资交易风险的产生,及时规避。

文章为作者独立观点,不代表配资天眼观点