>联营公司的业绩

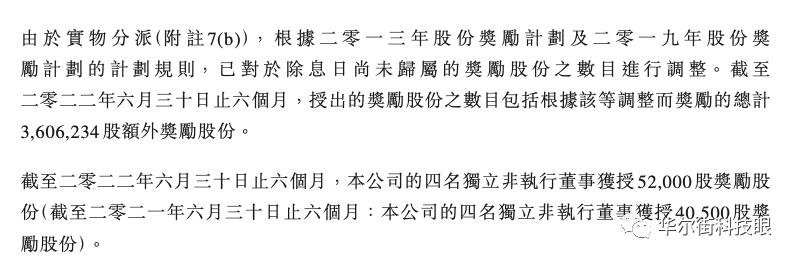

股票投资者选择线上配资模式操作时,及时了解清楚股票配资公司收取的地区配资群是否合理,大部分网络股票配资公司选用的是有息配资模式,当然也会存在无息配资模式后者特别是需要注意的,提前检查了解清楚配资公司的经营资质。在腾讯的财务报表中,上半年的股权激励数量达316万股。按照目前腾讯的股价水平计算,上半年股权激励的在10亿元左右。

>股票薪酬等非经营性收支的影响

>投资的公司的收益

而非国际财务报告准则是指公司可以依据自身情况自行调整披露的数据口径,目的是更好地展示公司的实际经营状况。

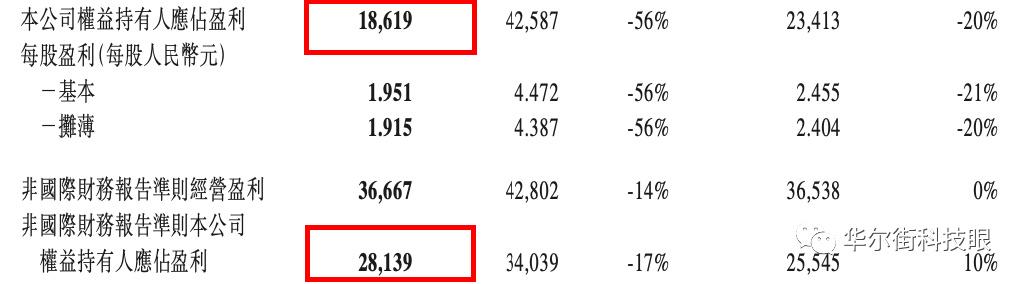

作为中国最具影响力,基本盘最为稳固的企业,近日腾讯发布的堪称史上“最差”业绩报告引发广泛关注。财报显示,2022年第二季度公司营收1340亿元,同比下滑3%;净利润186亿元,同比下滑56%,非国际财务报告准则下,净利润281亿元,同比下滑17%。

那么影响腾讯IFRS净利润的有哪些因素呢:

在一定程度上来说,非国际财务报告准则会更加准确地体现公司价值,因为它能将公司非常规的一次性非经营性支出在报表中剔除,以反映公司实际业务表现。在公司一次性支出中,常见的有员工的股权激励,某项非主营业务突然减值等。一般而言,剔除后非IFRS净利润就有可能比IFRS净利润高

通俗来讲,就是监管机构制定了一个范围,让上市公司在这个范围内讲业绩,但有些公司觉得按照监管制定的范围没法把业绩讲清楚,讲到位,于是又按符合自身特征的方式讲了一遍。

8月是多数上市公司的半年报发布期,对于公司的PR和IR部门而言,首要任务是如何体现财报亮点。受疫情和宏观经济下行等经因素影响,2022年上半年绝大多数公司盈利状况不佳,让公司业绩显得没那么差就显得至关重要。

此外,影响腾讯IFRS收益的还有员工激励,一次性股权激励会影响公司的财务表现。所以一般情况下,股权激励也不会计入NON-IFRS利润中。比如2018年4月年雷军收到公司100亿元的股权激励,这势必会影响公司的利润水平,为了体现公司的盈利能力,NON-IFRS也不包括股权激励的支出。

何为减值拨备呢?比如腾讯投1000万给某项目,但这个项目前景不佳,腾讯认为能收回600万就不错了,腾讯就提了400万的拨备。

对于腾讯控股进行NON-IFRS编制的原因及剔除属性,在2020年报中有提及,原因是“排除若干非现金项目及并购交易的若干影响,为投资者评价本集团核心业务的业绩提供有用的补充数据”。

>减值拨备

根据过往经验来看,公众和绝大部分新手记者对于基础的财务知识还是一知半解,所以《华尔街科技眼》将在开设《看懂》财务课栏目,以大公司财报为入口,从最基础的财务指标入手,和大家探讨如何通过核心基础财务指标,更加准确地了解一家公司的经营状况。

所以在不少财务人士看来,NON-IFRS有美化公司财务数据和自圆其说之嫌,在国际管理中通用的还是IFRS利润,NON-IFRS只能做一个多角度的参考。透过以上分析,强调“NON-IFRS利润还不错”有没有道理,大家就可以自行得出结论喽!

国际财务报告准则IFRS即国际会计准则理事会现时发布的国际财务报告准则,国际上的绝大多数公司都按照国际财务报告准则披露业务和财务状况。

此次腾讯IFRS净利润暴跌主要就是由于受投资亏损拖累。财报数据显示,投资收益净额42亿元,同比大减近8成。公司部分投资收益被若干国内投资公司的减值拨备抵消。

力挺腾讯的媒体强调“Non-IFRS利润高于预期”,在《华尔街科技眼》的后台评论中,有读者提问”Non-IFRS到底是什么概念,和正常利润有何区别?”

尤其是目前,陆续有中概股企业在地区配资群,港股二次上市时选择“介绍上市”方式回归,也就是说只是回来取得上市地位,但不融资。“当企业融资需求不太旺盛的时候,对投行收入会有较大的影响。”李航谈到。

尤其是目前,陆续有中概股企业在地区配资群,港股二次上市时选择“介绍上市”方式回归,也就是说只是回来取得上市地位,但不融资。“当企业融资需求不太旺盛的时候,对投行收入会有较大的影响。”李航谈到。以上项目均体现在“非国际财务报告准则本公司权益持有人应占盈利”科目下。

首先就读者提出的IFRS国际财务报告准则和Non-IFRS非国际财务报告准则的区别,做一下解释。

投资者在地区配资群操作的时候,要注意配资公司的交易规则,提前掌握好,以便在后面操作过程中出现失误的现象,同时也要结合市场当前的配资环境,选择合理的配资交易技巧,做好止损计划。

文章为作者独立观点,不代表配资天眼观点