配资天眼:芯片半导体狂飙 德邦半导体产业混合基金一季度现大额申赎 背后发生了什么?基金紧追热点 基民当股票短炒

配资天眼 文章为作者独立观点,不代表股票配资平台观点

配资天眼 文章为作者独立观点,不代表股票配资平台观点

在众和网配资看来,2023年A股市场如何演绎?2023年第一季度A股市场“否极”基本面因素。而且节奏恢复了“一波三折”同时也使2023年上半年政策支持的科技和高端制造风格更具优势。在2023年年中之后,我国出现了一波明显的消费浪潮。“疫后修复”也是必然。与此同时,考虑到今年经济的低水平,我们认为,2023年全年GDP目标增长率达到5%并不难,经济总体呈现。“前低后高”,缓解复苏趋势。这一复苏趋势是从2023年第二季度开始,A股逐渐“泰来”收益面因素。

芯片半导体狂飙,这只基金一季度现大额申赎,背后发生了什么?基金紧追热点,基民当股票短炒

在ChatGPT、AI大模型等相关概念的驱动下,近期,芯片、半导体相关行业大涨,其中不仅出现了多只牛股,而且部分重仓这些板块的基金也都出现了比较大的涨幅。

而从持仓来看,基金经理在一季度也明显调仓,今年的大牛股寒武纪-U变成了该基金的第一大重仓股。

一季度现大额申赎,快进快出追热点

随着基金一季报的持续披露,部分基金的最新持仓和规模变化也浮出水面,其中与近期热点相关的芯片半导体主题基金,更是看点十足。

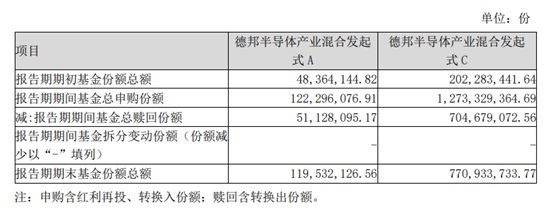

从最新披露的德邦半导体产业混合一季报来看,该基金A类和C类份额,在去年底时还分别只有约4836万份和2亿份,但在今年一季度,A类份额总申购达到约2亿份,C类份额总申购更是达到17亿份。

在投资者持续不断涌入的从赎回情况还可以发现,A类份额一季度累计赎回了约5113万份,C类份额累计赎回超过7亿份。

也就是说,赎回的整体数量明显大于期初的份额数量,显然有部分投资者其实是在把基金当股票进行短炒,在一季度买入后,又在一季度进行卖出,追热点的迹象非常明显,持仓时间也非常短。

月18日气派配资天眼,科技发布第一季度财报,实现营业收入26亿元,同比下降119%;归属于上市公司股东净亏损682万元,同比减少120%止盈转亏,基本每股亏损0.06元。明明行业一片大好,为什么气派炒股实盘配资,科技一季度业绩下滑?从业绩表现来看,这只基金今年以来截至4月12日的回报已经超过了43%,确实是非常亮眼,如果投资者是在行情启动的阶段买入并持有一段时间的话,截至目前收益可能还比较可观。但其实在这个涨幅过程中,也有多次阶段性的调整,如果是追高买入,看到调整后又快速卖出,这种快进快出的做法可能就很难获得较好收益。

此外,随着这轮行情持续上涨,部分个股短期的涨幅已经非常大,市场短期的风险也在不断加大,投资者如果只看到涨得好就直接买入,一旦调整,可能也会比较煎熬。

基金经理追热点,押中多只牛股

具体来看,前十大重仓股中有7只是新进买入的个股,其中一季度的大牛股寒武纪-U被买到了第一大重仓股,前十大重仓股中还包括了海光信息)、景嘉微等一季度涨幅很大的个股。

虽然该基金是一只主题型基金,重仓的个股均在相关产业的范围内,但其中也可以看出基金经理在紧跟热点上的变化还是很明显。

从去年4季报来看,基金经理表示,“从之前的半导体设备为主,调整到一些有边际变化的设计类相关的公司。在2023年一季度,我们的配置思路仍然是不断地评估各个细分领域的景气度变化,针对景气度边际改善的方向来进行布局。预计在一些消费类芯片设计公司,有较大回调之后的新能源和汽车相关芯片会是我们重点关注的方向。”

但显然从配置的个股来看,并不是新能源和汽车相关的方向,而是主要在AI算力方面。基金经理在一季报中表示:“我们认为行情的主要驱动力主要来自三个方面:一是,全球半导体周期预计在今年Q3迎来拐点,部分个股有提前反应;二是,国产替代进一步深化;三是AI带来的信息产业浪潮,给半导体带来新的需求,引发市场热烈反应。截止到今天,我们认为这三个驱动力将继续引领半导体的市场行情。目前三个驱动力,均没有被市场充分演绎。全年的行情,我们仍然表示乐观。当前,我们仍然看好算力、设备等方向,同时对周期复苏受益的存储、消费类芯片保持巨大关注。”

因此,市面上的配资门户要想判断它是否正规,也可以从上面这些方面去检查,当然也可以从公司的经营情况,用户成交量等方面出发,选择配资低息炒股配资门户炒股才具有安全保障。